法務局から「長期間相続登記等がされていないことの通知」が届いた場合の相続登記手続きについては、こちらのページをご覧ください。

家族が亡くなると、死亡届の提出や相続人調査、相続税の申告・納付等、相続人は様々な手続きをおこなわなければなりません。そして、その中には期限が定められていて、注意を要する手続きもあります。そこで、このページでは、相続開始から相続税の申告及び納付までの相続手続きの流れを説明いたします。

注 税理士法第52条より、税務相談には応じることができませんので、あらかじめご了承ください。

税理士又は税理士法人でない者は、この法律に別段の定めがある場合を除くほか、税理士業務を行つてはならない。

相続開始直後

各種届出とその期間及び提出先

届出が必要な場合は、期間内に手続きをします。届出 | 期限 | 提出先 |

|---|---|---|

死亡届 | 7日以内 | 次のうちのいずれかの市区役所、町村役場 ・亡くなった方の本籍地 ・亡くなった方の死亡地 ・届出人の所在地 |

厚生年金受給権者死亡届 | 10日以内 | 年金事務所または年金相談センター |

国民年金受給権者死亡届 | 14日以内 |

|

国民健康保険資格喪失届 | 亡くなった方の住所地の市区役所、町村役場 |

|

後期高齢者医療保険資格喪失届 |

||

介護保険資格喪失届 |

||

世帯主変更届 |

火葬をおこなう場合は、死体火埋葬の許可申請

火葬をおこなう場合は、死体火埋葬の許可申請をする必要があります。申請先は、死亡届を受理した市区役所、町村役場となります。公共料金等の生活関連契約の名義変更等

亡くなった方の名義で契約している、公共料金等の生活関連契約の名義変更・解約をします。相続開始から1~2か月

遺言書の有無の確認及び遺言書の検認

亡くなった方が生前に作成した遺言書の有無を確認します。遺言書がある場合は、遺言書の種類(自筆証書遺言、公正証書遺言、秘密証書遺言等)を確認します。遺言書の種類が、公正証書遺言又は法務局保管の自筆証書遺言以外である場合は、当該遺言書の検認を受ける必要があります。検認を怠ったり、検認前に封印のある遺言書を開封したりした場合は、5万円以下の過料に処せられますのでご注意ください。なお、弊事務所では、遺言書検認申立書の作成依頼を承っております。詳しくは、「遺言書の検認申立書の作成代行|土日・オンライン見積に対応」をご覧ください。

1 遺言書の保管者は、相続の開始を知った後、遅滞なく、これを家庭裁判所に提出して、その検認を請求しなければならない。遺言書の保管者がない場合において、相続人が遺言書を発見した後も、同様とする。 2 前項の規定は、公正証書による遺言については、適用しない。 3 封印のある遺言書は、家庭裁判所において相続人又はその代理人の立会いがなければ、開封することができない。

前条の規定により遺言書を提出することを怠り、その検認を経ないで遺言を執行し、又は家庭裁判所外においてその開封をした者は、5万円以下の過料に処する。

法定相続人の確定及び相続財産の調査

法定相続人(亡くなった方の財産を相続する権利のある人)の確定と相続財産の調査をする必要があります。相続放棄や限定承認の期限が「自己のために相続の開始があったことを知った時から3か月以内」と定められているので、相続放棄等について検討する期間や相続放棄等の手続きに要する期間を考慮すると、法定相続人の確定及び相続財産の調査は、相続開始から1~2か月の間に済ませておいたほうがよいでしょう。なお、弊事務所では、法定相続人の調査や戸籍謄本等の収集を含めた法定相続情報一覧図の作成依頼を承っております。詳しくは、「法定相続情報一覧図の作成代行|日本全国・土日・オンライン面談に対応」をご覧ください。

相続開始から3か月

相続放棄

申立先及び申立期間

相続放棄をする場合は、自己のために相続の開始があったことを知った時から3か月以内に、相続開始地の家庭裁判所に申し立てる必要があります。法律効果

相続放棄をした相続人は、亡くなった方の相続に関し、初めから相続人とならなかったものとみなされます。そのため、借金等のマイナス財産、不動産等のプラス財産を問わず、亡くなった方の権利義務を一切承継しなくなります。相続税

相続放棄をすると、相続税の支払い義務が原則なくなりますが、生命保険金や死亡退職金を受け取ると当該受取金に相続税が課税される可能性があります。限定承認

申立先及び申立期間

限定承認をする場合は、自己のために相続の開始があったことを知った時から3か月以内に、相続開始地の家庭裁判所に相続人全員で申し立てる必要があります。注 相続人の中に期間をオーバーしている人がいても、他の相続人が期間内であれば、相続人全員で限定承認をすることができます。

法律効果

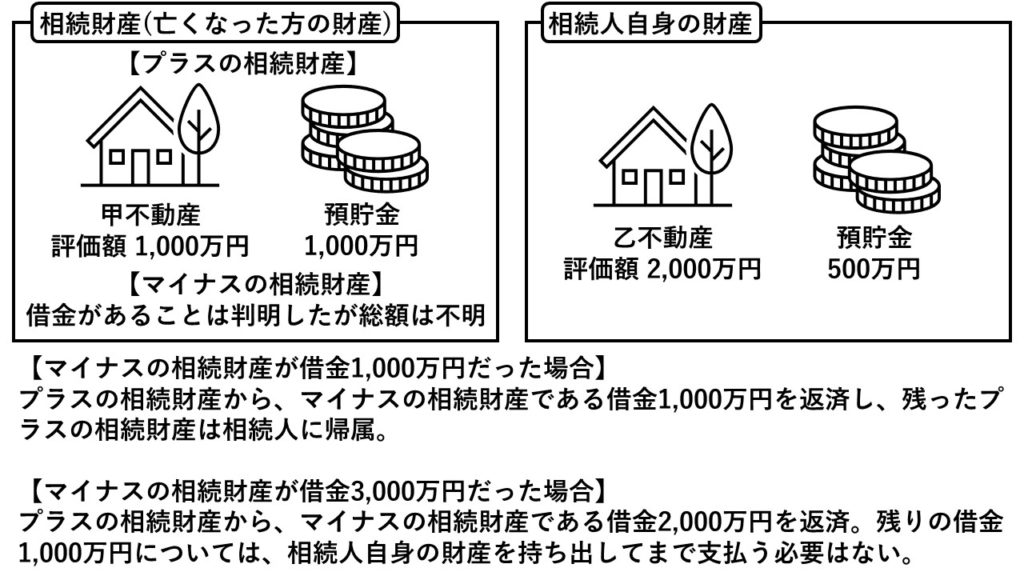

限定承認をした相続人は、相続によって得たプラス財産の限度においてのみ、亡くなった方の借金等の支払いをすれば足ります。清算の結果、プラス財産が残っていれば、当該財産は相続人に帰属することになります。

相続税

相続財産の課税価格の合計額が基礎控除額を超える場合にのみ相続税が課税されます。法定単純承認には要注意

次のいずれかに該当する場合は「亡くなった方の相続人となることを承認した」とみなされます。これを法定単純承認といいます。・相続人が相続財産の全部又は一部を処分した場合(注) ・相続人が自己のために相続の開始があったことを知った時から3か月以内に、相続放棄又は限定承認をしなかった場合 ・相続人が相続放棄又は限定承認をした後であっても、相続財産の全部もしくは一部を隠匿し、自己のために消費し、又は悪意で相続財産目録に記載しなかった場合

注 処分には、不動産の売却等の「財産の変動を生じる法律的処分行為」のほかに、家屋の取り壊し等の「現状・性質を変化させる事実的処分行為」も含まれます。ただし、保存行為(相続財産の現状価値を維持する行為)及び民法第602条に定める期間を超えない賃貸借行為は除かれます。

処分の権限を有しない者が賃貸借をする場合には、次の各号に掲げる賃貸借は、それぞれ当該各号に定める期間を超えることができない。契約でこれより長い期間を定めたときであっても、その期間は、当該各号に定める期間とする。1 樹木の栽植又は伐採を目的とする山林の賃貸借 10年 2 前号に掲げる賃貸借以外の土地の賃貸借 5年 3 建物の賃貸借 3年 4 動産の賃貸借 6か月

法定単純承認の法律効果

法定単純承認があると、相続人は無限に亡くなった方の権利義務を承継することになり、相続放棄や限定承認をすることができなくなります。さらに、プラスの相続財産をもって借金等の相続債務を完済することができなければ、相続人自身の財産をもって弁済する責任を負うことになります。相続開始から4か月

所得税の準確定申告及び納付

以下の場合には、相続人が亡くなった方に代わって、相続開始日から4か月以内に準確定申告をする必要があります。・亡くなった方が死亡年の1月1日から死亡日までの間について確定申告をおこなう必要がある場合 ・亡くなった方が死亡年以前において確定申告をおこなう必要があったのに、確定申告をおこなっていなかった場合

相続開始から10か月

遺産分割協議

法定相続分や遺言書記載の相続分とは異なる割合で相続財産を分配したい場合は、相続人全員で遺産分割協議をする必要があります。ただし、遺言書で遺言執行者が指定されている場合は、遺産分割協議の内容について、遺言執行者の同意を得る必要があります。遺産分割協議の成立要件

遺産分割協議が成立するためには、以下の要件を全て満たしている必要があります。・遺産分割協議に相続人又はその代理人及び包括受遺者又はその代理人の全員が参加 ・協議内容について全員の合意

注 Q&A「包括受遺者とはなんですか?」

遺産分割協議の期限

遺産分割協議の期限は法律上定められていませんが、遺産分割の協議内容によって相続税の申告内容が変わってきますので、相続税の申告を期限内(相続があったことを知った日の翌日から10か月以内)におこなえるように、遺産分割協議をする必要があります。相続税の申告及び納付

納付すべき相続税がある場合は、相続があったことを知った日の翌日から10か月以内に、相続税の申告及び納付をする必要があります。遺族年金等の支給手続き

被相続人が公的年金や社会保険、生命保険等に加入していた場合には、期限に注意しながら、必要となる各手続きをおこないます。相続財産の名義変更等

亡くなった方名義の不動産や預金口座、株式等の名義変更等の手続きをおこないます。なお、弊事務所では、不動産の名義変更手続きの依頼を承っております。詳しくは、「不動産の相続登記(名義変更)の代行|土日・オンライン見積に対応」をご覧ください。

2024年4月1日から不動産相続登記の申請が義務化されます。新しい法律・制度の詳細は、「相続登記の義務化と相続人である旨の申出について」をご覧ください。

よくある質問

- 包括受遺者とはなんですか?

- 包括遺贈を受けた者のことを包括受遺者いいます。

包括遺贈とは、財産の全部又は一定割合を目的物を特定しないでする遺贈のことをいいます。これに対して、特定の財産を与える遺贈を特定遺贈といいます。

包括遺贈の例・長男Aに全財産を遺贈する。・長男Aに全財産の4分の1を遺贈する。・妻Aに全財産の3分の2、長男Bに3分の1を遺贈する。

特定遺贈の例・長男AにX不動産及びY不動産を遺贈する。・長男AにX不動産の4分の1を遺贈する。・妻AにX不動産の3分の2、長男Bに3分の1を遺贈する。